Optymalizacja profit-driven i model ROI>1/E wskazuje, że stosowanie jednolitego docelowego ROI dla całej kampanii nie jest optymalne i należy je dostosowywać do elastyczności cenowej występującej w poszczególnych wymiarach.

Stosowanie modelu ROI>1/E nie zawsze jest możliwe. Jednym z głównych powodów jest precyzyjne ustalenie wartości konwersji z uwzględnieniem Lifetime Value. Inną typową sytuacją są ograniczenia związane z rygorem budżetowym kampanii i możliwością zapewnienia finansowania długofalowych inwestycji.

Przykładem może być reklamodawca, który musi finansować kampanie z bieżącego dochodu, dla którego celem optymalizacji jest maksymalizacja wzrostu przychodów przy zachowaniu krótkoterminowego ROI = 0.

W takiej sytuacji parametr rentowności (ROI) jest z góry ustalony, a optymalizacja profit-driven sprowadza się do maksymalizacji wartości konwersji w ramach ustalonej rentowności.

Optymalizacja naiwna

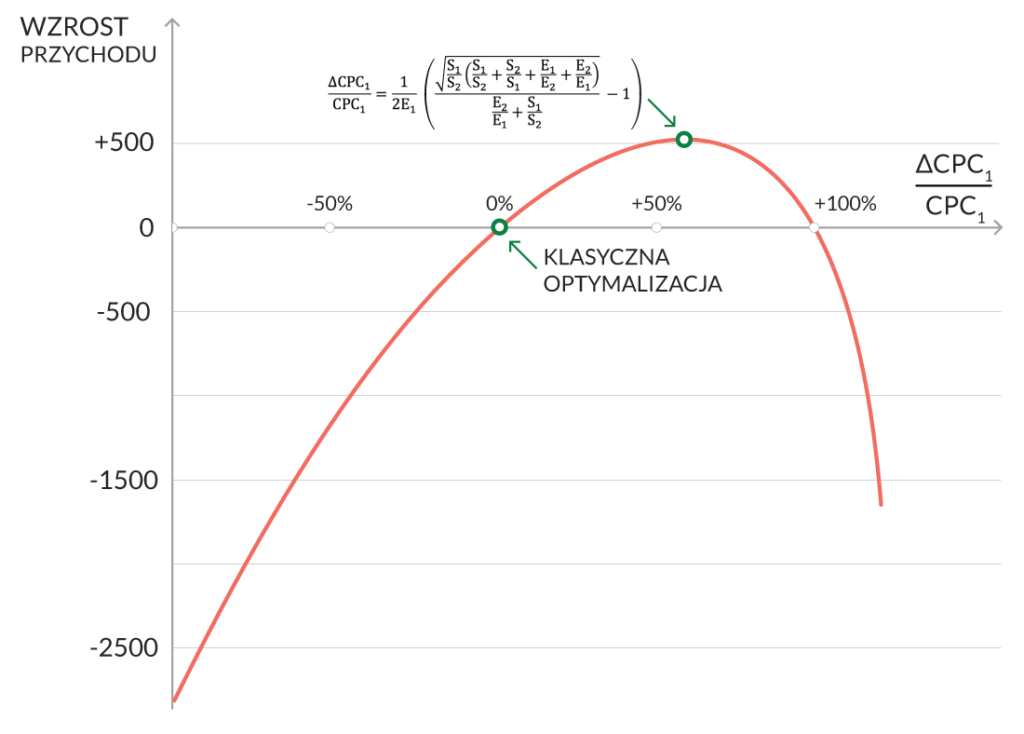

Optymalizując kampanie marketingowe, marketerzy często starają się realizować ten sam cel we wszystkich kanałach i kampaniach. W przypadku celu ROI = 0, byłby on utrzymywany we wszystkich kampaniach.

Optymalizacja oznaczałaby, że stawki maksymalnego CPC dla słów, w których założony koszt konwersji jest przekroczony są obniżane, a tam, gdzie założony koszt konwersji nie jest osiągnięty, będzie miejsce dla podnoszenia stawek i zwiększanie efektywności kampanii.

Wiemy jednak, że ze względu na różnice w elastyczności poszczególnych kanałów, kampanii i innych ich elementów, dla których możemy ustalać stawki, nie będzie to optymalne.

Zależność kosztu krańcowego i elastyczności

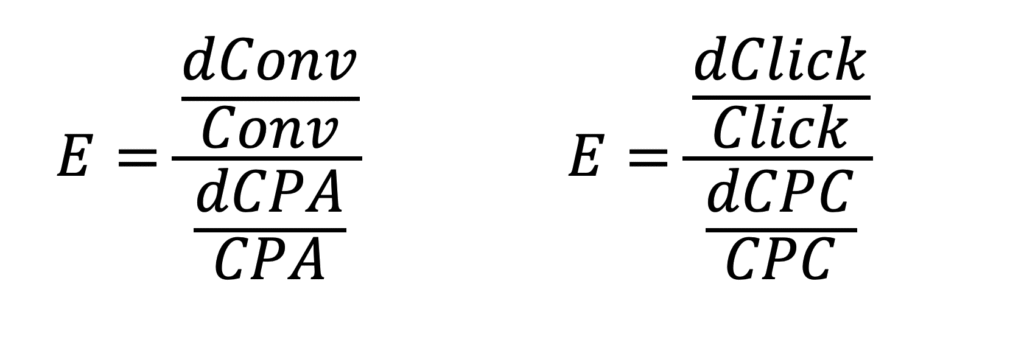

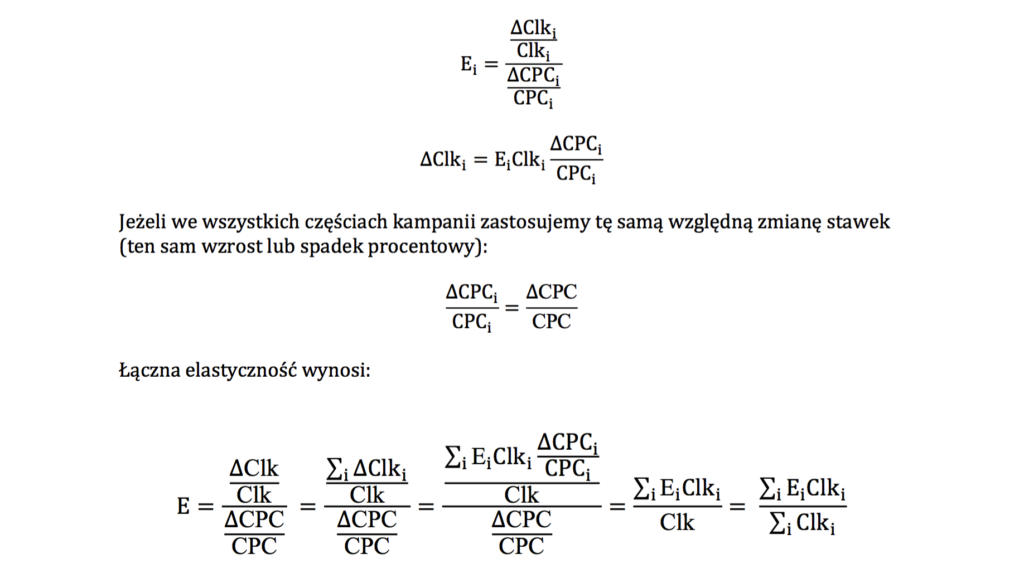

Elastyczność to z definicji stosunek względnego przyrostu efektu kampanii (kliknięć, konwersji czy przychodów) do względnego przyrostu kosztu jednostkowego (odpowiednio: CPC, CPA czy ERS (Effective Revenue Share = 1/ROAS)):

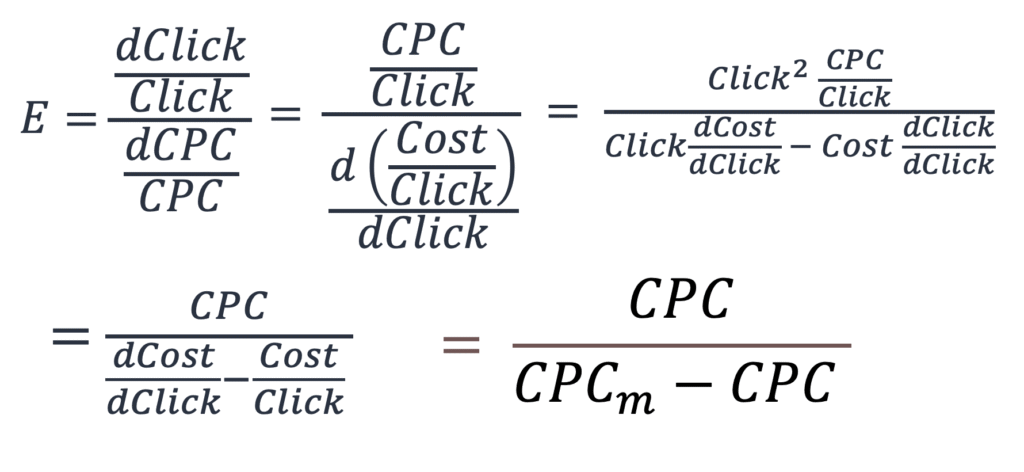

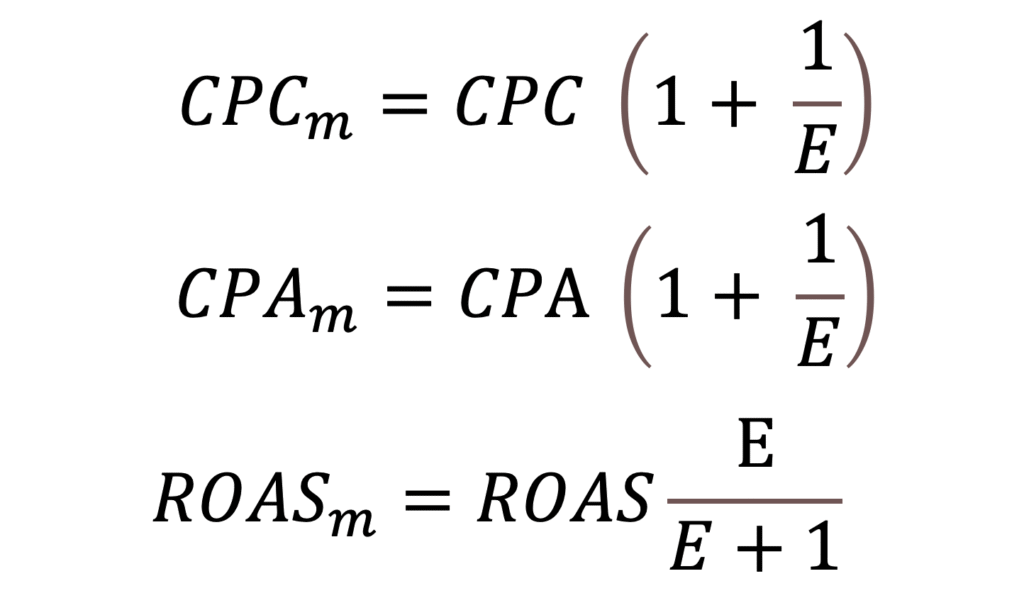

Przekształcając wynikający z definicji wzór, otrzymamy zależność elastyczności i krańcowego kosztu jednostkowego:

Co można przekształcić do:

Równowaga portfolio

Przeniesienie budżetu z jednej kampanii do drugiej ma sens wtedy, gdy przenosimy budżet z kampanii o wyższym koszcie krańcowym do kampanii o wyższym koszcie krańcowym. Przykładowo, jeśli w kampanii A koszt krańcowy konwersji (CPA) wynosi $15, a w kampanii B krańcowy CPA wynosi $10, to zmniejszając budżet kampanii A o $15 tracimy jedną konwersję, a zwiększając budżet kampanii B o $10 zyskujemy jedną konwersję. Po takiej operacji łączna liczba konwersji nie ulega zmianie, a zaoszczędziliśmy $5, które można przeznaczyć na zdobywanie kolejnych konwersji.

Punkt równowagi znajduje się więc wtedy, gdy wszystkie kampanie mają tę samą krańcową rentowność (a nie tę samą rentowność całkowitą – ze względu na różnice w elastyczności, stosunek rentowności całkowitej do krańcowej będzie różny).

Dostosowanie celów i stawek do elastyczności

Z jakimi korektami w stosunku do „klasycznej”, naiwnej optymalizacji będzie się to wiązało?

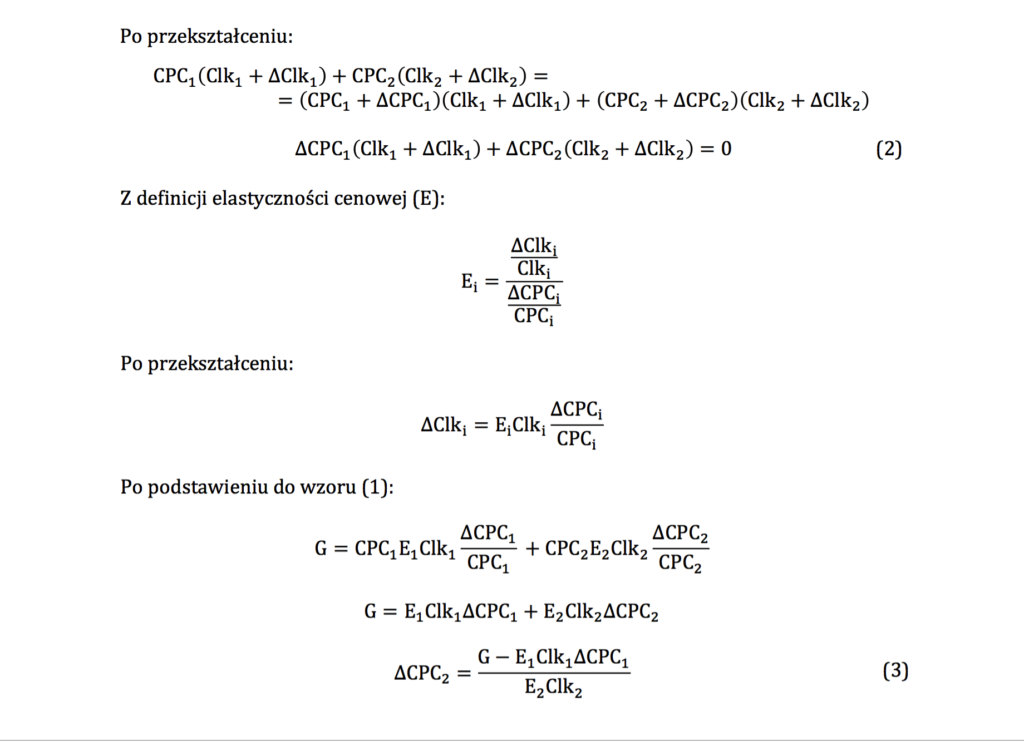

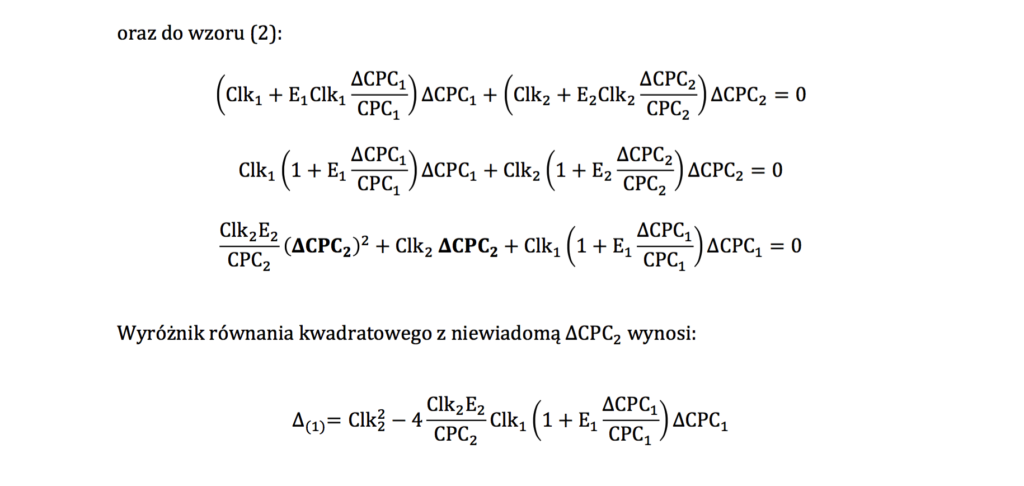

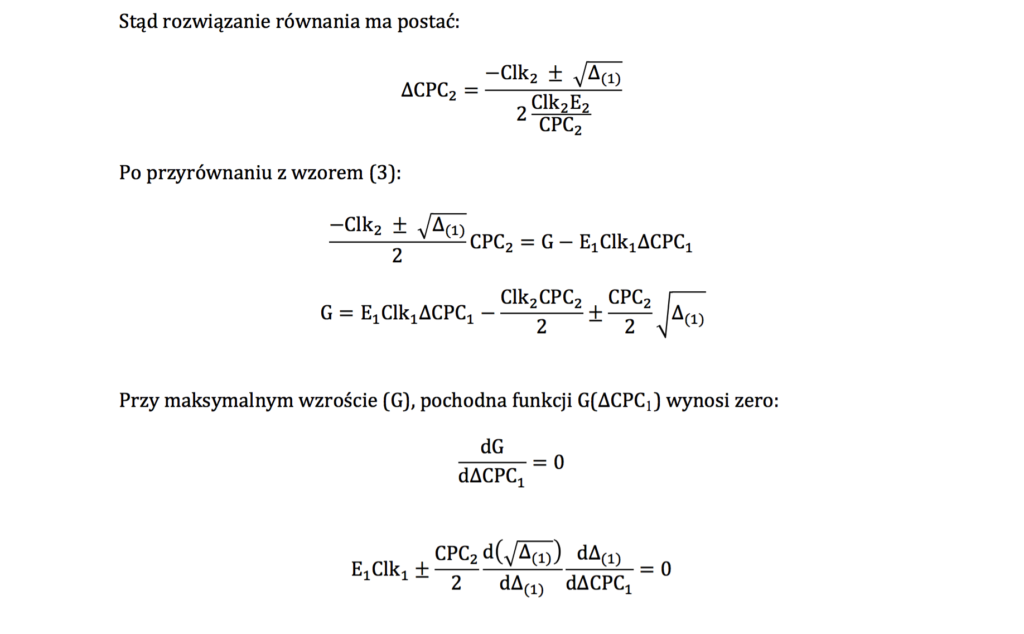

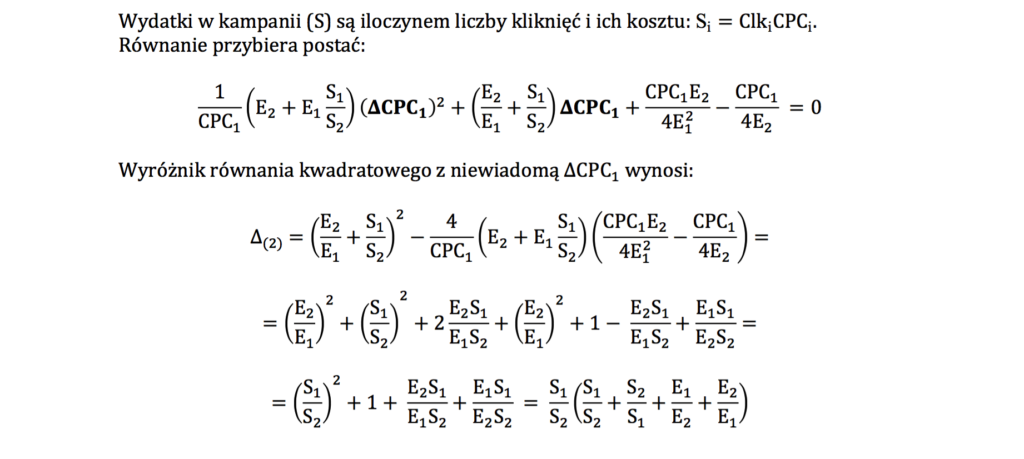

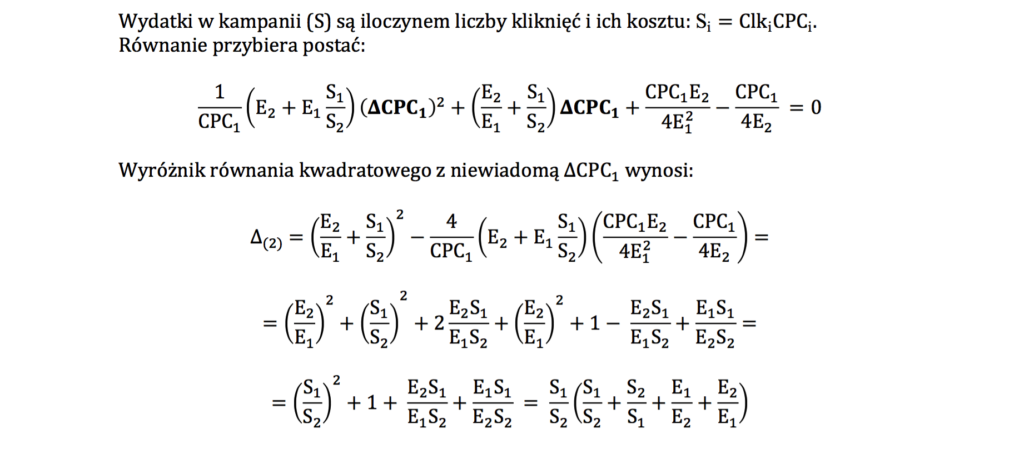

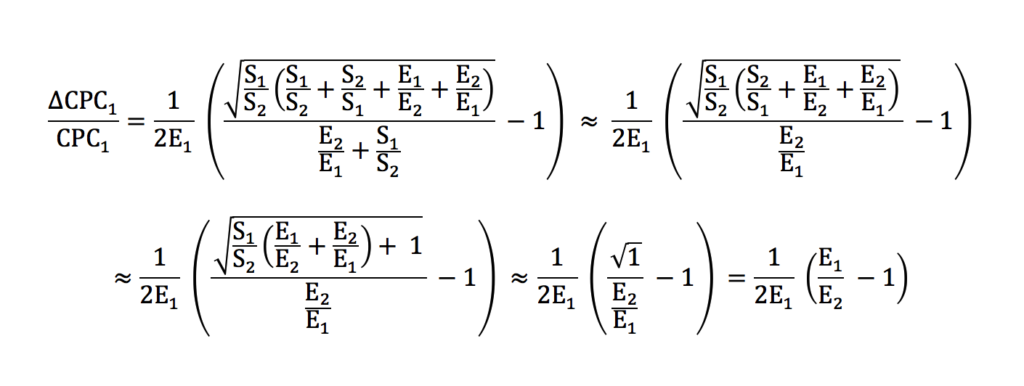

Załóżmy, że kampania składająca się z dwóch części (np. dwóch grup reklam lub dwóch słów kluczowych), osiąga cel ROI = O dla każdej z tych części. Chcemy zmienić docelowe CPC w tych dwóch częściach, aby osiągnąć jak największy wzrost sprzedaży (wartości konwersji) przy utrzymaniu ROI = O.

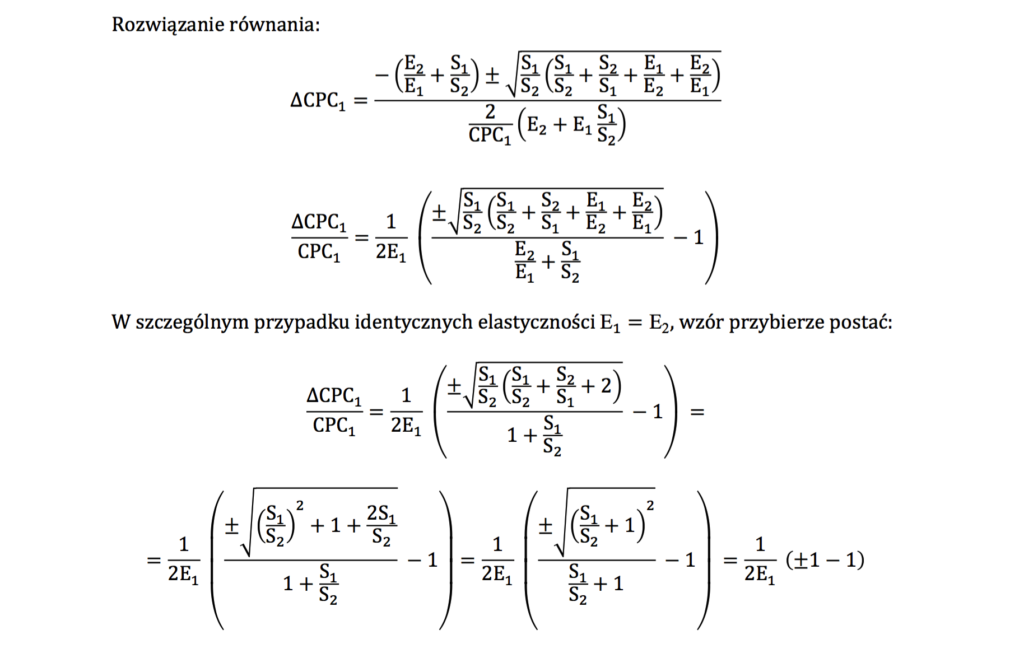

Przy identycznych elastycznościach nie ma powodów do zmiany stawek w kampanii, czyli zmiana CPC powinna wynosić zero, co jest spełnione przy rozwiązaniu z „+”. Taka jest więc ostateczna formuła maksymalizująca przychody przy zerowym ROI:

Wzór ten można zastosować do każdej części składowej kampanii (1) gdzie część (2) oznacza pozostałą część kampanii i jej łączne wydatki i łączną elastyczność. Zmiana CPC o ΔCPC pozwoli zmaksymalizować przychody przy utrzymaniu łącznego ROI na tym samym poziomie:

Jak obliczać łączną elastyczność?

Z definicji elastyczności mamy:

Łączna elastyczność jest więc średnią ważoną elastyczności części składowych, gdzie wagą jest liczba kliknięć.

Dane o elastyczności można pobrać z Symulatora Stawek w interfejsie Google Ads lub przez API (Bid Landscapes).

Wzór przybliżony

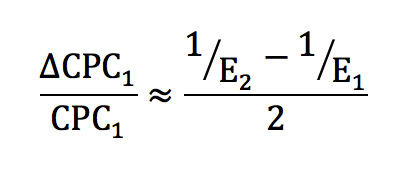

Jeśli przyjąć, że analizowana część kampanii stanowi jej niewielki wycinek, czyli S2 >> S1, to w przybliżeniu:

Czyli ostatecznie:

Ta przybliżona formuła pozwala oszacować w jakich zakresach możemy spodziewać się wartości ΔCPC/CPC dla poszczególnych słów kluczowych. Nawet przy bardzo niskiej elastyczności całej kampanii, np. na poziomie 0.2 i jednocześnie wysokiej elastyczności danego słowa, np. 10, wartość ta nie przekroczy 2,5.

Ograniczenia wynikające z założeń

Model zakłada niezmienność elastyczności cenowej w zakładanym przedziale zmian dokonywanych w kampaniach. Jest to dość dobre przybliżenie przy niewielkich zmianach stawek. Faktycznie elastyczność cenowa generalnie spada wraz ze wzrostem CPC.

Niedokładność ta powoduje, że duże zmiany stawek nie będą realizowały celu optymalizacyjnego, czy wręcz nie będą miały sensu (np. zmiany przekraczające minus 100%).

Stosując ten model w praktyce, jeśli wynikają z niego bardzo istotne zmiany stawek, należy ograniczyć się do mniejszych modyfikacji, np. +/- 20%. Po ich wprowadzeniu należy ponownie oszacować elastyczność kampanii i na podstawie nowych danych dokonać kolejnej iteracji optymalizacyjnej.

Uogólnienie dla ROI ≠ 0

Model ten, choć został wyprowadzony przy założeniu zerowego ROI, będzie miał tę samą postać przy kampaniach prowadzonych z innym celem stałego ROI lub CPA.

Względna zmiana kosztu kliknięcia ΔCPC/CPC zależy wyłącznie od elastyczności cenowej oraz proporcji wydatków odpowiednich części kampanii. Przy ROI różnym od zera, odpowiednie współczynniki po obydwu stronach równań się zniosą, a optymalne ΔCPC/CPC pozostanie takie samo. Wyprowadzenie wzoru ogólnego dla dowolnego stałego ROI dostępne jest w wersji angielskiej artykułu.

Sytuacja, w której ROI/CPA jest z góry ustalone, jest typowa dla realiów pracy marketerów i dostawców ruchu w modelu performance. W ramach przedstawionego modelu, możliwa jest maksymalizacja przychodu w takich warunkach.

Dlaczego firmy rezygnują z zysku?

Można zadać pytanie, dlaczego kierownictwo firmy miałoby decydować się na zmniejszenie generowanego zysku i ustala cele dla działań marketingowych znajdujące się w obszarze niedoinwestowania lub przeinwestowania – jeśli w punkcie optimum zyski są najwyższe.

Niedoinwestowanie oznacza utracone możliwości generowania zysku – byłby on większy, gdyby zainwestować więcej w reklamę.

Pamiętajmy jednak, że zwrot z inwestycji w reklamę nie następuje natychmiast, ale jest rozłożony w czasie. Na ten okres, pomiędzy dniem zakupu reklamy, a uzyskaniem przychodu od pozyskanego z niej klienta, firmy muszą zapewnić sobie finansowanie – w postaci wydłużonego terminu płatności, kredytu lub kapitału własnego, które przecież nie zawsze są dostępne i nie są nieograniczone.

Im dłuższy okres od pierwszej interakcji do konwersji, tym więcej kapitału obrotowego będzie niezbędne, a przecież marketing nie jest jedyną potrzebą firmy. Niedoinwestowanie w reklamę może być więc efektem ogólnego niedoinwestowania firmy i braku zasobów.

Dlatego więc czasem budżetu reklamowego nie będziemy mogli zwiększyć, mimo że oznacza to utratę potencjalnych zysków. Kluczem jest time lag – przeciętny okres upływający między interakcją z reklamą a konwersją (zob. artykuł Modelowanie atrybucji – Terminologia).

Często się jednak zdarza, że na skutek braku wymiany informacji, osoby decydujące o przydziale budżetu reklamowego nie mają świadomości, że wydatki reklamowe mogą się zwrócić bardzo szybko, w związku z czym nie powinny być traktowane jako koszt, ale jako krótkoterminowa inwestycja

Warto w tym momencie podkreślić, że mimo zaniżonego budżetu, zasady optymalizacji portfolio pozostają niezmienne i wiążą się z dostosowaniem stawek do budżetu i elastyczności poszczególnych elementów.

Optymalizacja portfolio oznacza osiąganie maksymalnych przychodów w ramach określonego budżetu lub przy określonym celu ROI – i takie opcje zapewniają obecnie optymalizatory stawek.

Wiemy już, dlaczego czasem jesteśmy skazani na niedoinwestowanie – kołdra może być czasem za krótka, a z próżnego i Salomon nie naleje. Pytanie jednak, dlaczego niektóre firmy, posiadające znaczne zasoby finansowe, miałyby decydować się na przepalanie budżetów i zmniejszanie zysków w imię wzrostu sprzedaży.

Aby to zrozumieć, trzeba poznać zasady, którymi rządzi się wycena akcji spółek. Dla wielu firm, celem stawianym przed zarządem przez właścicieli udziałów w spółce jest nie wzrost sprzedaży czy zysków, ale maksymalny wzrost wartości udziałów.

Podstawowym narzędziem wyceny firm jest metoda zdyskontowanych przepływów pieniężnych, która określa wartość wszystkich zysków, które w przyszłości otrzyma inwestor, z uwzględnieniem upływu czasu i kosztu kapitału. Zgodnie z tą metodą, wartość firmy dla dostawców kapitału (pożyczkodawców i udziałowców) określa się następującym wzorem

Wartość udziałów = FCFE / (r – g)

gdzie:

FCFF – generowane przez firmę przepływy pieniężne netto (z uwzględnieniem niezbędnych inwestycji). W dużym uproszczeniu, można przyjąć, że jest to bieżący zysk firmy.

r – oczekiwana stopę zwrotu, czyli ROI, jakiego oczekują udziałowcy ze swojej inwestycji. Ze względu na ryzyko i niepewność zysku, będzie ono większe, niż w przypadku inwestycji w obligacje państwowe czy inne dobrze zabezpieczone pożyczki.

g – przeciętna oczekiwaną stopa wzrostu zysków firmy kolejnych latach. Im szybciej firma się rozwija, im szybciej rosną jej zyski, tym ta wartość ta będzie wyższa.

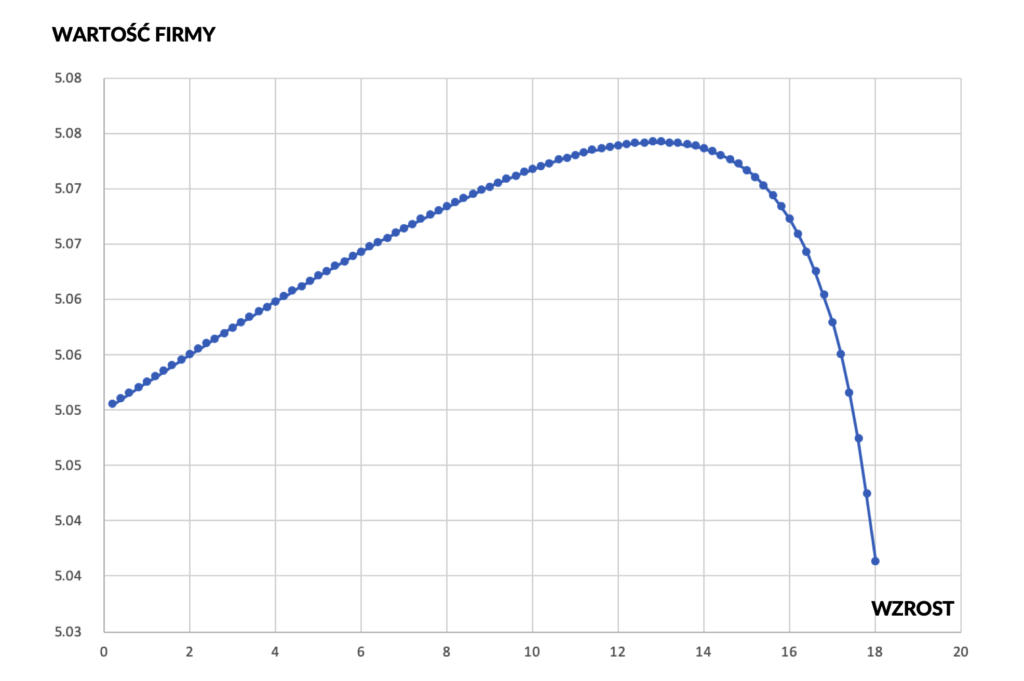

Widzimy więc, że większe zyski, tym większa wartość firmy, ale również im większy wzrost, tym również wartość firmy będzie rosła.

Wiemy, że większa ekspansja oznacza zmniejszenie zysku. Wiąże się to z wyższymi inwestycjami i kosztami, w tym kosztami marketingu. W zależności od relacji między zyskownością i ekspansywnością, krzywa zależności wartości firmy od jej wzrostu może przybierać różne kształty.

Szczegółowe modelowanie wymaga również uwzględnienia faktu, że ponadprzeciętny wzrost postrzegany jest przez inwestorów jako symptom podwyższonego ryzyka, w związku z czym oczekiwana stopa zwrotu (r) również nie będzie wartością stałą.

Gdyby oczekiwana stopa zwrotu była wartością stałą, wygenerowanie odpowiedniego wzrostu (r = g) umożliwiłoby uzyskanie nieskończenie wielkiej wartości firmy.

To, co musimy zrozumieć, to celem zarządzających firmą może być nie tylko wysoka rentowność, ale również wzrost, który w niektórych przypadkach będzie ważniejszy, niż bieżące zyski.